Iva e Terzo settore: indicazioni e strumenti

18 Novembre 2024

Articolo di Cantiere terzo settore, a cura di CSVnet Lombardia

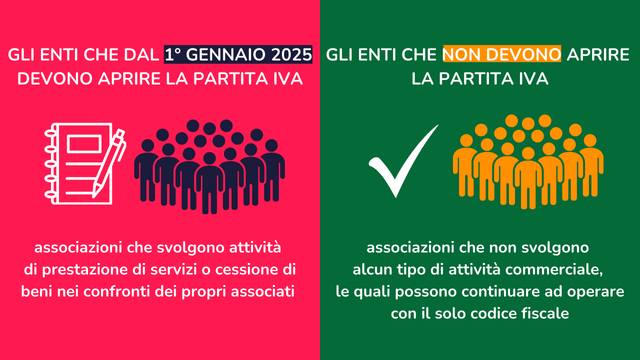

Dal 1° gennaio 2025 gli enti di tipo associativo che svolgono attività di prestazione di servizi o cessione di beni nei confronti dei propri associati dovranno aprire la partita Iva: questo tipo di attività, infatti, diventerà rilevante ai fini dell’imposta sul valore aggiunto.

Quando si parla di enti associativi si fa riferimento agli enti del Terzo settore (Ets), comprese le organizzazioni di volontariato (Odv) e le associazioni di promozione sociale (Aps), alle associazioni “generiche” ex art. 148 del Testo unico delle imposte sui redditi (Tuir – dpr 917 del 1986), alle associazioni sportive dilettantistiche (Asd), etc. Le associazioni Onlus sono attualmente escluse da questa novità.

Quali sono le associazioni escluse dall’obbligo?

Sono escluse dall’obbligo di aprire partiva Iva le associazioni che non svolgono alcun tipo di attività rilevante ai fini Iva. Si tratta di associazioni che hanno solo ed esclusivamente entrate non qualificabili come corrispettivo, quali, ad esempio: quote associative, erogazioni liberali (donazioni) e incassi assimilabili (come nel caso dei contributi dei soci non erogati a fronte della prestazione di servizi o cessione dei beni), contributi pubblici che non abbiano natura di corrispettivo. Per tali associazioni non cambia nulla e anche dopo il 1° gennaio 2025 possono continuare ad operare con il solo codice fiscale.

ENTI ASSOCIATIVI E IVA

Il decreto legge n. 146 del 2021, all’art. 5, comma 15-quater, ha modificato l’art. 4 del “Decreto Iva” (dpr n. 633 del 1972), riscrivendone integralmente il testo e prevedendo che le disposizioni contenute fossero integralmente da ricomprendersi nel novero delle prestazioni oggettivamente in Iva, alcune nel regime di esenzione (art.10 dello stesso decreto) mentre altre confluite direttamente nel regime di imponibilità, con un effetto significativo in termini di operatività e ricadute fiscali per gli enti.

In sintesi, nella formulazione normativa precedente le attività di prestazione di servizi che caratterizzano molte tipologie di enti erano escluse dall’ambito di applicazione dell’Iva, considerando l’ente un soggetto estraneo a una “filiera” di produzione e di conseguenza escluso tout court dall’ambito di applicazione dell’Iva.

Con la nuova formulazione, invece, tali attività rientrano a pieno titolo nell’ambito di applicazione dell’Iva e possono classificarsi di volta in volta quali esenti (rilevanti ai fini Iva e dei relativi adempimenti senza però essere gravate dell’imposta in relazione alla particolare natura dell’attività o dell’ente che la realizza) o imponibili (rilevanti ai fini Iva e dei relativi adempimenti e gravati dell’imposta, applicata sulla base della aliquota prevista dalla normativa in relazione all’attività svolta).

Un esempio del cambiamento può essere evidenziato nel confronto tra il “prima” e il “dopo” relativo alla attività di somministrazione di bevande:

- “Prima” della modifica dell’art. 4, l’attività era considerata esclusa (quindi non rilevante ai fini dell’Iva e delle sue applicazioni).

- “Dopo” la modifica, l’attività è considerata rilevante ai fini Iva e soggetta ai relativi adempimenti: potrà essere classificata di volta in volta come imponibile (con applicazione dell’Iva al 10%) nella generalità dei casi o esente (senza applicazione dell’Iva sull’imponibile) solamente qualora sia svolta nei confronti di soggetti “indigenti” e senza che si creino “distorsioni del mercato”.

COSA È LA PARTITA IVA

Il codice fiscale è un codice univoco assegnato in Italia a ogni persona fisica o giuridica nel momento in cui nasce (o si costituisce). È utilizzato per identificare il soggetto nei rapporti che intratterrà con la pubblica amministrazione e altre istituzioni per tutta la propria esistenza. Il codice fiscale di un ente non cambia mai nella sua composizione numerica. Possono invece essere modificati i dati ad esso collegati, quali la denominazione sociale, la sede o il nominativo del rappresentante legale. Queste variazioni vanno sempre comunicate all’Agenzia delle entrate.

La partita Iva è anch’essa un codice che, però, deve essere richiesto da persone fisiche o giuridiche qualora queste ricevano, in modo non occasionale, entrate, derivanti da attività che si concretizzano nello scambio di beni o servizi dietro corrispettivo, e che sono rilevanti (esenti e/o imponibili) ai fini dell’imposta sul valore aggiunto (l’Iva è, infatti, un’imposta che si applica al consumo di beni o di servizi).

La partita Iva è composta da 11 numeri:

- i primi 7 collegano la partita Iva al contribuente che ne è titolare;

- i successivi 3 corrispondono al codice identificativo dell’Ufficio delle entrate competente per territorio rispetto la sede dell’associazione;

- l’ultimo numero ha una funzione di controllo.

Si tratta di una sequenza numerica fondamentale in ottica tributaria perché utile ad identificare non solo il titolare dell’attività ma anche la posizione fiscale.

Il numero di partita Iva non necessariamente corrisponde al codice fiscale dell’associazione ed è importante essere consapevoli di quando utilizzare il primo e quando invece il secondo (ad esempio ai fini del 5 per mille o delle erogazioni liberali si utilizza solamente il codice fiscale dell’ente).

L’IVA IN PRATICA

Il codice Ateco è un codice statistico e serve ad indicare il settore merceologico in cui l’ente dichiarerà di andare ad operare. Al momento dell’apertura della partita Iva occorre scegliere il codice Ateco dell’attività che si intende svolgere. In caso di variazione dell’attività svolta si dovrà procedere, di conseguenza, con la comunicazione del nuovo codice identificativo dell’attività, sempre utilizzando il modello AA7/10.

Il codice che si consiglia di adottare va individuato tra quelli che rientrano nella categoria “94.99 Attività di altre organizzazioni associative nca”, andando poi a individuare il proprio specifico ambito tra le seguenti sottocategorie:

- 94.99.1 Attività di organizzazioni per la tutela degli interessi e dei diritti dei cittadini

- 94.99.2 Attività di organizzazioni che perseguono fini culturali, ricreativi e la coltivazione di hobby

- 94.99.3 Attività di organizzazioni patriottiche e associazioni combattentistiche

- 94.99.4 Attività di organizzazioni per la cooperazione e la solidarietà internazionale

- 94.99.5 Attività di organizzazioni per la filantropia

- 94.99.6 Attività di organizzazioni per la promozione e la difesa degli animali e dell’ambiente

- 94.99.9 Attività di altre organizzazioni associative nca

Per approfondire

- Partita Iva: glossario dei termini principali

- I regimi Iva che possono essere adottati dagli enti del Terzo settore

- Iva e Terzo settore: come scegliere tra il regime forfettario e quello della 398

- L’incognita Iva per le Onlus nella riforma del Terzo settore

- Iva e Terzo settore, cosa cambia dal 1° gennaio 2025

- 20241118 Slide Marina Montaldi su IVA